Een financieel gelijk speelveld op de beurs voor iedereen

Met de beelden van de vele betogingen vers op het netvlies – van Amsterdam, Rotterdam en Utrecht tot New York en Minnesota – is de roep om wederzijdse acceptatie, respect en meer diversiteit actueler dan ooit.

De demonstraties die zijn aangezwengeld door de dood van de Amerikaan George Floyd leid(d)en in mijn omgeving – collega’s, familie en vrienden – tot de nodige gesprekken over ongelijkheid. Ook onder beleggers leeft het complexe onderwerp, heb ik gemerkt. Máár zoals het beleggers betaamt, proberen ze ook te denken in kansen.

Anders gezegd, ik heb recent de nodige vragen gekregen over de beleggingsmogelijkheden van bedrijven die diversiteit én aandacht voor de mens op sociaal gebied hoog in het vaandel hebben staan. Met dit artikel wil ik dan ook beleggers die hier waarde aan hechten en ‘een positieve noot’ willen toevoegen aan de portefeuille op weg helpen.

Wat is diversiteit?

Diversiteit betekent verscheidenheid. Diversiteit kan plaatsvinden binnen een samenleving, in de vorm van verschillende etnische groeperingen, maar ook in de natuur. In dit artikel is het woord ‘diversiteit’ gericht op verschillen in etnische achtergrond.

Beleid op het gebied van diversiteit wil rekening houden met die verschillen. Bij bedrijven en de overheid komt dat doorgaans tot uiting in het personeelsbestand. Er wordt gestreefd naar zo veel mogelijk werknemers van een verschillende nationaliteit, geaardheid, geslacht, leeftijd, wel of niet gehandicapt, geloofsovertuiging en (culturele) afkomst.

De ontwikkeling van meer diversiteit binnen het bedrijfsleven wordt voor een groot deel veroorzaakt door de veranderingen op de arbeidsmarkt van de laatste tien tot dertig jaar. Er zijn namelijk steeds meer 50-plussers, vrouwen, werknemers met een geestelijke of lichamelijke beperking of mensen van buitenlandse komaf op zoek naar een baan.

Jaarlijkse ranglijst

Het bekende Amerikaanse tijdschrift Fortune stelt samen met Great Place To Work – een specialist op het gebied van ‘cultuur op de werkvloer’ – al jaren een ranglijst samen van de 100 beste Amerikaanse bedrijven om voor te werken. Onder andere diversiteitsbeleid en aandacht voor sociale acceptatie zijn belangrijke criteria voor opname. Nieuwsgierig naar het overzicht van 2020? Ook die is beschikbaar. Wie het bekijkt, komt een aantal grote namen tegen zoals Adobe, Cisco, Hilton en Nvidia.

Diversiteit, ingrediënt van (een van) de drie P’s

Wie inzoomt op de bedrijven uit de ranglijst, ontdekt dat hun DNA de drie P’s bevat. Ofwel, people, planet en profit. De vraag rijst nu wat het betekent als ondernemingen hun bedrijfsvoering en businessmodel opbouwen volgens deze drie pijlers. Allereerst houdt het in dat een onderneming lokale bevolking (people) betrekt als het zich in een land vestigt. De mensen krijgen vaker de kans onder betere arbeidsomstandigheden bij de organisatie te werken. Ook zorgt het bedrijf voor goede faciliteiten in de vestigingsplaats, van scholen tot drinkwatervoorzieningen. Voorts is diversiteit een belangrijk ingrediënt dat onder de noemer van people valt.

Gebruikt de onderneming afbreekbare verpakkingen? Nemen medewerkers de trein of is er een fietsplan voor het personeel? Ook het optimaliseren van het distributiekanaal om minder energie te verbruiken valt hieronder. Net als de inzet van alternatieve energiebronnen of automatische lichtschakelaars. Kortom, alles voor een leefbare planeet. Nu en in de toekomst.

De laatste pijler, profit, wordt niet alleen uitgedrukt in eurotekens, maar ook in bijvoorbeeld schone lucht. Daarnaast een eerlijk salaris voor de bananenteler of financiële middelen voor de koffieboer om zijn bedrijfje uit te breiden.

Hoe meer een bedrijf op de drie p’s scoort, hoe duurzamer de onderneming is.

ESG-criteria

In het verlengde van de drie P’s, wordt in de beleggingswereld veelal gesproken over ‘ESG’ in plaats van ‘duurzaamheid’. Deze afkorting staat voor Environmental, Social & Governance. Bedrijven die ondernemen volgens deze criteria, staan voor een respectvolle omgang met planeet (milieu), dier en (mede)mens, en voor goed ondernemingsbestuur. Van een lagere CO2-uitstoot tot het uitbannen van kinderarbeid, dergelijke aandachtspunten worden meegewogen bij de selectie en het beheer van deelnemingen in bedrijven.

Er zijn diverse indices, waaronder de STOXX® Global ESG Leaders, waarin goed scorende bedrijven vanuit ESG oogpunt zijn verzameld. Ook op landenniveau bestaat een ranglijst op basis van ESG criteria.

ESG-beleggen: minder winst?

Leuk het ESG-gedachtengoed, maar het moet natuurlijk wel iets opleveren. Helaas heeft het een wat saai imago. Sterker nog, veel beleggers denken dat ze met deze sector minder winst kunnen maken dan met niet-duurzame bedrijven.

Ten onrechte. Uit een onderzoek van Harvard blijkt dat duurzaam investeren zelfs meer oplevert dan niet-duurzaam. Tussen 1993 en 2011 onderzocht de universiteit 180 bedrijven. Hun conclusie: de financiële resultaten en beleggingsrendementen van bedrijven die ESG in de bedrijfsstrategie en -cultuur hadden ingevoerd, waren aanzienlijk beter. Het jaarlijks verschil met de niet-duurzame bedrijven kwam uit op 4,8%. Duurzaam beleggen levert dus behalve een duurzame wereld, ook gewoon geld op.

Vermogen opbouwen met oog voor milieu en maatschappij?

U kunt natuurlijk aandelen van Arcadis, Microsoft of Fastned kopen. Beleggen in individuele aandelen is echter over het algemeen risicovoller dan gespreid beleggen door middel van een beleggingsfonds of ETF.

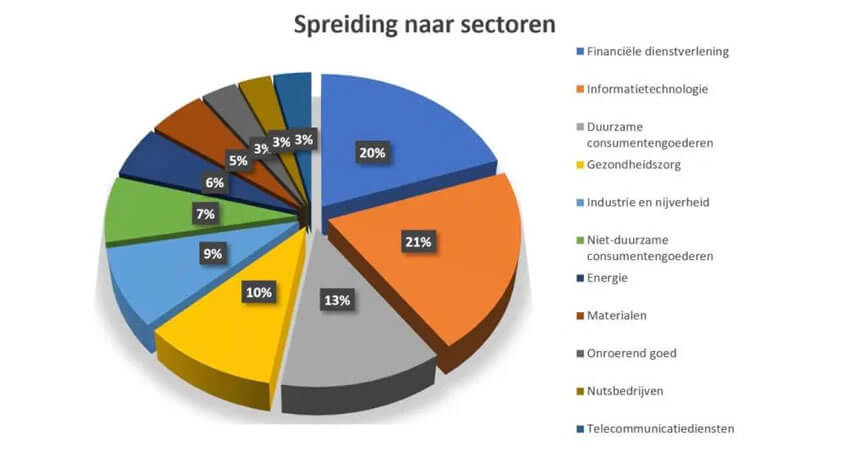

Tijdens mijn zoektocht ben ik twee efficiënte bouwstenen tegengekomen om met een zuiver geweten te beleggen: het UBS MSCI EMU Socially Responsible UCITS ETF (ISIN LU0629460675) en het GuardCap Global Equity Fund (EUR) Acc beleggingsfonds (ISIN IE00BZ036616). Een belangrijke overeenkomst is dat beide titels beleggen volgens ESG-criteria, met meer dan bovengemiddelde aandacht voor de S.

Het ETF van UBS heeft doorgaans 50-60 Europese largecapaandelen (thans onder andere Adidas, Danone en SAP) in portefeuille, die van GuardCap doorgaans 20-25 aandelen wereldwijd (nu onder andere Essilor, Nike en UnitedHealth Group). De lopende kosten zijn respectievelijk 0,28% (UBS) en 1% (GuardCap) per jaar. Beide fondsen noteren in euro’s en zijn via BinckBank – ook Fundcoach – verhandelbaar via Euronext Amsterdam (UBS) en beleggingsfondsenbeurs FundSettle (GuardCap).

De primaire doelstelling van de titel van UBS is om de performance van de MSCI EMU NR EUR index te volgen, voor GuardCap om de MSCI ACWI Growth NR USD index te verslaan. Dat lukt UBS met verve, het beleggingsfonds van GuardCap weet over de afgelopen vijf jaar de meetlat te verslaan: ze scoren dan ook allebei vijf sterren bij Morningstar (UBS en GuardCap). Het dividend, voor UBS ongeveer 2,5-3%% op jaarbasis, wordt doorgaans in februari en augustus uitgekeerd. Het fonds van GuardCap herbelegt het dividend – ongeveer 1,25% – automatisch (er is geen uitkerende variant beschikbaar). Aardige bijvangsten voor fondsen die zich primair niet op dividend richten.

Wat nog meer? Het kan geen verrassing zijn, maar beide namen beleggen in aandelen die hoog scoren op duurzaam ondernemen én een kleinere CO2-voetafdruk hebben dan hun sectorgenoten. Overall krijgen beide fondsen vijf wereldbollen voor wat betreft de Morningstar Sustainability Rating™. Is dat alles? Nee. Ook de Morningstar Analyst Rating™ is dik op orde voor beide fondsen: Gold voor UBS en Silver voor GuardCap. Overall heb ik zelden dergelijke rapportcijfers op meerdere vlakken gezien.

En de belangrijkste risico’s? U loopt uiteraard marktrisico. Als financiële markten onder druk staan, dan zult u dat ook ervaren. In termen van beleggen als een voetbalcoach zijn het degelijke middenvelders met aanvallende impulsen. Verder is bij GuardCap sprake van valutarisico. Het fonds noteert in euro’s, maar er zitten veel buitenlandse bedrijven in.

In een notendop zijn de titels interessant voor langetermijnbeleggers die aandelenrisico kunnen en willen dragen. En die met hun beleggingen een positieve uitwerking willen hebben op het milieu en de maatschappij…mét goede spreiding, ook op sociaal vlak. Meer weten? Klik hier voor meer informatie over het ETF van UBS en hier voor die van GuardCap.

Beleggen kent risico’s. Uw inleg kan minder waard worden.

Bron: BinckBank, geschreven door Hans Oudshoorn